2021.11.29 投稿

2024.04.09 更新

Amazonで副業する際の確定申告のやり方と注意点を解説

Amazon・Yahooショッピング!でのネット物販の専門家。前職はトラックドライバーで40代半ばから副業でネット物販を開始。4ヶ月で本業の収入越える。200名以上のネット物販のサポート、在宅で出来るネット物販の指導にてストアカアワード受賞の講師。SNS:Twitter・LINE

松下 隆史のプロフィール

物販ラボ運営責任者、アマラボ(物販ツール)の共同開発者、Amazon、ebay、Yahoo!ショッピング、ヤフオク、BUYMA、メルカリ、ラクマ、ヤフオクフリマ、Mercadolibre、etsy、BONANZA、ネットショップとあらゆる販路で販売。

SNS:Twitter・LINE

中川 瞬のプロフィール

こんにちは。中川瞬(@buppan_system)です。

この記事を読むことで、

- Amazonで副業する際の確定申告の方法がわかる

- 確定申告の際の経費についてわかる

- 確定申告をしない場合のペナルティについて知ることができる

- 効率的に確定申告を行う方法がわかる

この記事を書かせて頂いている私は、現在、輸出・輸入・国内の転売のノウハウをお伝えしています。

時間がない会社員の方や子育てをしている主婦の方に、指導や転売システムの提供をして、忙しくても副業で収入を得てもらっています。

それでは、Amazonの副業における確定申告について解説をしていきます。

会社員であれば自分で確定申告をする必要がないので、確定申告をしたことがない人もいるでしょう。

しかし、副業で利益を出せば確定申告が必要になる場合があります。

とくにたくさん稼いだら、納税をしっかりしなければなりません。

目次

副業における確定申告とは?

副業をして収入(所得)を得た場合、確定申告をしなければなりません。

確定申告とは、1年間の収入や支出を税務署に申請し、必要な納付額の所得税を納税することです。

原則として収入があった場合は、納税が必要です。

会社員の場合は、会社が納税する金額などを計算して手続き・納税をすませているので、自分で確定申告をする必要はありません。

納め過ぎた税金は、年末調整として戻ってきますが、副業で得た収入に関しては会社に依頼することはできないので、自分で行う必要があります。

青色申告や白色申告などの申告書を記入し、税務署に申請し納税をします。

Amazonの副業で確定申告が必要なケース

収入があれば納税をするのが原則なので、副業で収入を得た場合は確定申告が必要です。

しかし、必ずしも確定申告をしなければならないわけではありません。

Amazonの副業で確定申告が必要なケースは、年間の利益が20万円を超えた場合です。

注意点の一つは、20万円というのは必要経費を差し引いた金額です。

経費を差し引いて20万円を超えない場合は、確定申告の必要はありません。

ちなみに、ビジネス以外でAmazonを利用し、「生活用動産」を売った場合、確定申告は不要です。

「生活用動産」とは、不要になった衣類や本、家具、ゲームソフト、貴金属などが挙げられます。

ただし、価格は30万円を超えるものに関しては非課税ではないので、注意が必要です。

確定申告の方法

副業で所得が20万円を超える場合は確定申告をしますが、どのような方法で申請すればよいのでしょう。

確定申告は、確定申告書を作成し、所轄の税務署に必要書類と一緒に提出し納税する流れです。

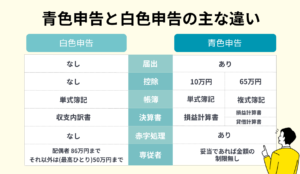

確定申告の種類には、白色申告と青色申告があり、どちらかを選んで申告します。

それぞれの特徴について解説します。

白色申告

白色申告は単式簿記という方法で帳簿を作成します。

作成するのは収支内訳書のみで、青色申告ほど細かくないので、比較的簡単に申告が可能です。

開業届を出していない場合は白色申告になります。

青色申告

65万円の控除を受けるためには複式簿記という方法で帳簿を作成します。

経費の内訳などを細かく記載しなければならないので面倒ですが、メリットがあります。

- 最大65万円の青色申告特別控除

- 赤字の3年間繰越控除

- 減価償却の特例

- 家族の給与が経費計上可能

青色申告をする場合は、開業届と青色申告申請承認書の提出が必要です。

副業を本格的に行いたい場合は、開業届と青色申告申請承認書を提出し、確定申告をした方が節税効果が期待できます。

青色申告にはもう一つ、10万円控除の申告方法もあります。

申告の方法は白色申告と手間はあまり変わらないので、複式簿記の作成に不安がある方はこちらもおすすめです。

副業における経費について把握

確定申告をして納める税金額は、所得税によって決まります。

所得税が多いほど納税額も大きくなるということです。

申告する所得税は経費を差し引いたものなので、経費をきちんと計算し計上すれば節税対策ができます。

経費として計上できるものは、原則ビジネス上の経費のみです。

副業における経費について正しく理解し、違反しないよう賢く節税しましょう。

ビジネス上の経費とは?

ビジネス上の経費とは、商品を売るために使ったお金のことです。

そうは言っても、「商品を売るために」と言えば何でも計上できるか、と言えばそのようなことはありません。

経費が多い方が節税できるからと、何でも計上してしまうと税務署からチェックが入ります。

あまり常識的ではないものを経費として計上すれば、ほかの点も厳しくチェックされるので注意しましょう。

経費として認められるのは、商品の売上に対して本当に必要なものか、Amazonでの販売に関係のあるものか、といった点がクリアできることです。

「ビジネス上の経費」は自分自身の考えではなく、常識の範囲内で判断しなければなりません。

経費の具体的な項目

経費の具体的な項目としては、

- 仕入れに使用した梱包の材料費

- 商品の配送費用

- インターネットや電話などの通信費

- 仕入れに行った際の交通費やガソリン代

- 広告費

- 仕入れ費用

- Amazonの月額登録料や販売手数料

- ネット販売に関するセミナー費用

- ネット販売のために購入しやパソコンやスマホ代

- 光熱費

プライベートで使用しているスマホやパソコンは対象になりません。

ただし、プライベート用とビジネス用が一緒の場合は、使用した時間などを算出して計上します。

もし、税務署などで質問された場合も、きちんと説明できるよう、レシートや領収書はきちんと取っておきましょう。

購入した目的なども記載しておくと安心です。

仕入れ原価を経費に含める際の注意

Amazonでの副業で必要な商品の仕入れ費用も経費に計上できますが、注意点があります。

「仕入高」として計上できるのは、その年に売れた商品の仕入れ費用です。

その年に購入したものでも、在庫として残っているものに対しては計上できません。

AmazonのFBAを利用している場合、不良品が出たりして納品の数とセラーセントラルの画面上の数字に違いが生じることがあるので、しっかりチェックしましょう。

確定申告をしないとペナルティがある

それほど手間がかからない確定申告でも、面倒になってしまうこともあるかもしれません。

少しくらいならいいか、と自己判断して確定申告をしないとペナルティがあるので注意が必要です。

必要があるのに確定申告をしなかった場合のペナルティについても把握しておきましょう。

申告をしない場合

申告を忘れたなど申告をしない場合は、無申告加算税を払わなければなりません。

50万円までは15%、50万円を超える場合は20%が加算されます。

確定申告を忘れてしまった場合、自分で気づいて申告する場合と、税務署から連絡を受けた場合とでは課せられる税金が異なるので注意しましょう。

自分で気づき期日後に申請した場合は期限後申告となり、無申告加算課税は5%に軽減されます。

ただし、申告期限の翌日から納付までの延滞税も加算されるのを忘れないようにしてください。

申告期限に遅れてしまったけれど、1ヵ月以内に自主的に申請をした場合、または期限内に申告をする意思があったけれどできなかった、と認められた場合は、無申告加算税は払わずにすみます。

ただし、延滞税は払わなければなりません。

令和3年1月1日以後の延滞税は期限から2ヵ月までは年7.3%ですが、年「7.3%」と「延滞税特例基準割合+1%」のいずれか低い割合となります。

また、2ヵ月以上過ぎると年14.6%となりますが、年「14.6%」と「延滞税特例基準割合+7.3%」のいずれか低い割合になります。

不正をした場合

不正をした場合は、重加算税が課せられることがあります。

申告をしなければならない項目を隠ぺいした、数字をごまかしたなどの不正が発覚した倍は、40%の加算税、申告期限の翌日から納付するまでの日数に応じた延滞税を払わなければなりません。

本来払うべき税金にプラスして払わなければならないので、大きな損失になります。

不正はしないように、また不正を疑われないよう、申請をしましょう。

副業の確定申告を効率的に行う方法

確定申告に慣れるまでは、ミスをしたり失敗をしたりすることもあるでしょう。

しかし、節税できるところをミスによってできないということは避けたいものです。

そうはいっても、本業が忙しければ副業に関する確定申告まで、手が回らないこともあるものです。

副業の確定申告をミスはないよう、効率的に行う方法を知っておきましょう。

売上と経費をきちんと把握

重要なのは売上と経費をきちんと把握し、正しく申告することです。

売上はAmazonのセラーセントラルで確認が可能です。

セラーセントラルにログインし、「レポート」→「ペイメント」を選択し、1月1日~12月31日までに売れた商品の金額を計上します。

売掛金(商品が売れたことが確定しているが未入金)も忘れずに計上しましょう。

Amazonの副業でかかった経費は、後で確認しやすいよう、月別などにわかりやすくまとめることです。

確定申告ソフトを利用

確定申告ソフトを利用する方法もあります。

エクセルでも可能ですが、確定申告ソフトは申告に特化した機能があるので、使いやすいでしょう。

確定申告ソフトの中には、

- 銀行やクレジットカードと連携して明細が自動で入力できる

- どこからでもアクセスできるクラウド型

- e-Tax対応

- 簡単に確定申告の書類が作成できる

など、便利でさまざまな機能が搭載されているものもあります。

税理士に依頼

資金に余裕があれば、税理士に依頼するのも選択肢の一つです。

税理士に依頼すれば、申告漏れやミスをすることもないですし、税務署に疑いをかけられるような経費を計上をすることもありません。

ただでさえ本業以外に副業することで時間がないところ、経費の管理などをするのは大変です。

ミスもしやすくなるでしょう。

税理士に依頼すれば、副業に専念することもできます。

ただし、税理士に依頼するには費用がかかります。

一般的な相場としては、申告書の作成で10万円前後です。

依頼内容にもよるので、複数の税理士を比較検討することが必要となります。

また、税理士に依頼するとしても、売上と経費を把握することはビジネスを続けていくうえでも重要です。

自分でもある程度の管理と把握はしておきましょう。

Amazonの副業が軌道に乗ったら正しく確定申告をしよう

Amazonの副業で所得が20万円を超えたら確定申告が必要です。

必要があるのに申告をしなかった場合は、本来の税額に加算された税金を支払わなければならないので注意してください。

確定申告をスムーズに行うには、売上や経費を把握しておくことが必要です。

ビジネスで使った費用は経費として計上できるので、レシートや領収書はわかりやすくまとめておきましょう。

誤って申告すると、税務署から指摘を受けたり、節税効果が減ってしまったりすることもあるので、正しく確定申告をしてください。

下記のLINEで

①パソコンの選び方

②国内転売マニュアル

③メルカリマニュアル

が記載されている「ネット物販スタートマニュアル」をプレゼントしているのでぜひ受け取ってくださいませ!

あなたにおすすめの記事

【かんたん計算方法あり】Amazonせどりの出品手数料について解説

目次Amazonせどりの出品手数料について解説FBAを使う場合カテゴリーごとの販売手数料についてカテゴリー成約料について基本成約料について手数料をツールで自動計算する方法まとめ Amazonせどりの出品手数料について解説...

2024.04.10 更新

【販売者向け】Amazonで売れた注文をキャンセルする方法は?

目次出品者側でキャンセルできる条件について出品者側でキャンセルした場合のリスクについて予備知識:購入者都合ならノーダメージAmazonの注文キャンセル方法まとめ 出品者側でキャンセルできる条件について 条件は「自己発送の...

2024.04.10 更新

AmazonのSKUで商品管理するには?便利な使い方を解説【初心者向け】

目次AmazonのSKUで商品管理するには?便利な使い方を解説SKUとは?入力必須ではないSKUの活用方法は?注意:同じSKUは設定できないSKU利用時の注意点まとめ AmazonのSKUで商品管理するには?便利な使い方...

2024.04.10 更新

【原因はかんたん】FBAで儲からない理由はやり方の問題です

目次【原因はかんたん】FBAで儲からない理由はやり方の問題ですFBAの代行手数料FBAの在庫保管手数料について送料も抑えるとなお良しまとめ:FBAで儲からないなら儲かる方法を探るべき【使うのがベスト】 【原因はかんたん】...

2024.04.10 更新

セラーセントラルで出品コンディションを変更する方法【裏ワザあり】

目次セラーセントラルで出品コンディションを変更する方法結論:原則は出品コンディションの「変更はできない」です。問題は「FBA」を使っている場合説明文の変更だけなら可能裏ワザ:出品ファイルで上書きする方法出品ファイルをアッ...

2024.04.10 更新

【作り方あり】セラーセントラルで出品者ロゴを設定すべきか徹底解説

目次【作り方あり】セラーセントラルで出品者ロゴを設定すべきか徹底解説出品者ロゴを設定するメリット出品者ロゴのデメリット出品者ロゴに設定できる画像のルール出品者ロゴの作り方出品者ロゴの設定方法まとめ 【作り方あり】セラーセ...

2024.04.10 更新

Amazonセラーフォーラムの使い方を解説します【トピック作成と検索】

目次Amazonセラーフォーラムとは?Amazonセラーフォーラムの使い方 【トピック作成と検索】既存のトピックを検索質問の仕方【トピック作成】全ての回答を鵜呑みにしないまとめ Amazonセラーフォーラム...

2024.04.10 更新

【保存版】Amazonにおける真贋調査の原因と対策法【完全ガイド】

目次amazonにおける真贋調査の原因と対策を徹底解説amazon真贋調査の現状amazon真贋調査の対策調査対象になりやすい商品を出品しないアカウントの信頼度を高めるamazonの真贋調査の原因となる3パターンランダム...

2024.04.10 更新

【注意点あり】Amazonの予約販売で稼ぐ方法を解説

目次Amazonの予約販売で稼ぐ方法を解説予約販売で稼げる商品予約販売の注意点発売日当日にやることオンラインでの予約について予約転売の違法性についてAmazonせどりの稼ぎ方は予約販売だけではない Amazonの予約販売...

2024.04.10 更新